Představte si, že máte možnost pravidelně investovat desetinu svého příjmu pouze po dobu deseti let. Kdy byste s tím měli začít, abyste si našetřili na zajímavý důchod?

Zajímá vás, kdy byste si měli začít spořit na důchod?

- Když jste na začátku kariéry a s nízkým příjmem?

- Když jste na vrcholu ekonomicky aktivního života, tedy při nejvyšší úrovni příjmu, ale také rodinných výdajů?

- Před důchodem, kdy jsou výdaje celoživotně nejnižší, avšak stále při zajímavém příjmu?

Pro rychlejší rozhodování vám nabízíme malou pomůcku: složené úročení přináší efekt v dlouhém investičním horizontu.

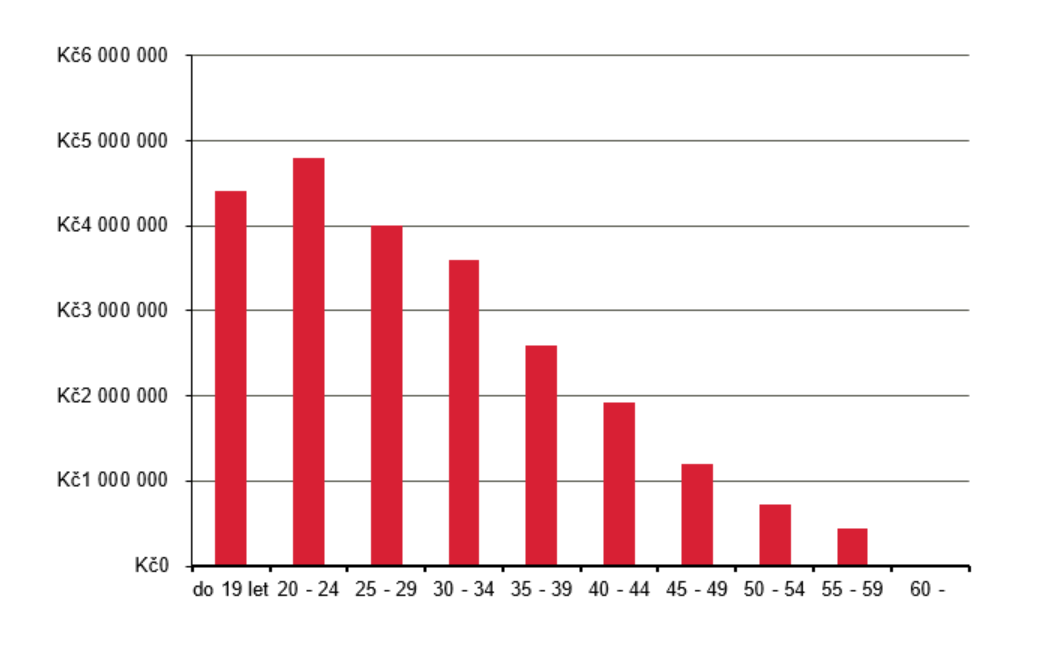

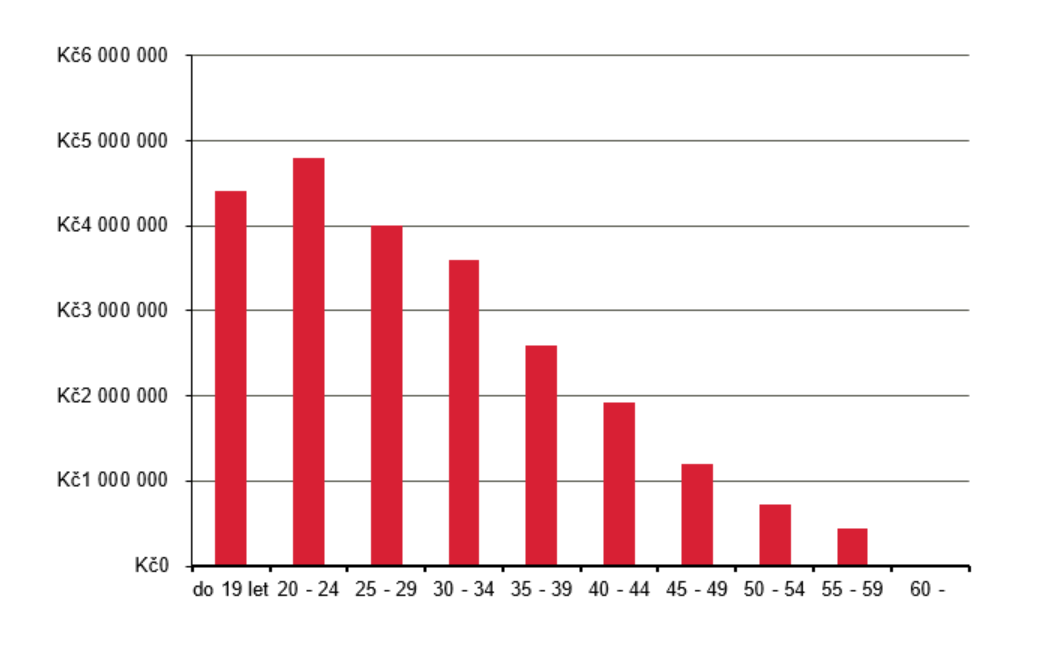

Tomu, kdo začne s pravidelným investováním na začátku své kariéry a vydrží třeba jen deset let, vystačí nashromážděné úspory z uvedených tří scénářů nejdéle. Kouzlo času má totiž větší efekt než vyšší příspěvek, kterým si mohou přispívat starší. Dokazuje to výsledek simulace odkládání desetiny příjmu:

- 19letý si pravidelným desetiletým investováním postupně vybuduje úspory odpovídající výši příjmu za posledních 14 let před důchodem.

- 30letý si stejným způsobem zajistí úspory ve výši příjmu za posledních 9 let před důchodem.

- 55letý se bude muset spokojit s úsporami ve výši půldruhého ročního příjmu.

Důchod je téma, o které se člověk začne více zajímat s přibývajícími léty. Zároveň tím každoročně ztrácí nejdůležitější faktor při investování – čas. Tuto ztrátu nedožene ani vyšší příspěvek vyplývající ze zvýšeného příjmu. Jedinou záchranou je zvýšení příspěvku na vyšší podíl z příjmu, ale i to má svá omezení. Není totiž pohodlné odkládat si třetinu příjmu a odkládat si více než příjem je už zcela nereálné. Jenže takové výše převodních příkazů hrozí těm, kteří chtějí dosáhnout stejného objemu úspor jako mladí, ale s investováním začali po 45 roce života.

Kolik je reálné si naspořit, vytvoří-li se trvalý příkaz na desetinu průměrné mzdy u jednotlivých věkových kategorií?

Při volbě investičních nástrojů upřednostněte dostatečně diverzifikovaná řešení s možností pravidelných i nepravidelných příspěvků. Pokud se neumíte zorientovat v hromadě nabídek, oslovte nezávislého finančního konzultanta, který vám pomůže naplánovat investice přesně podle vašich představ.

Chcete se dozvědět více informací o spoření na penzi, kontaktujte nás.

Ten zhodnotí stávající situaci a nabídne vám řešení, které vám pomůže žít život podle vlastních představ.